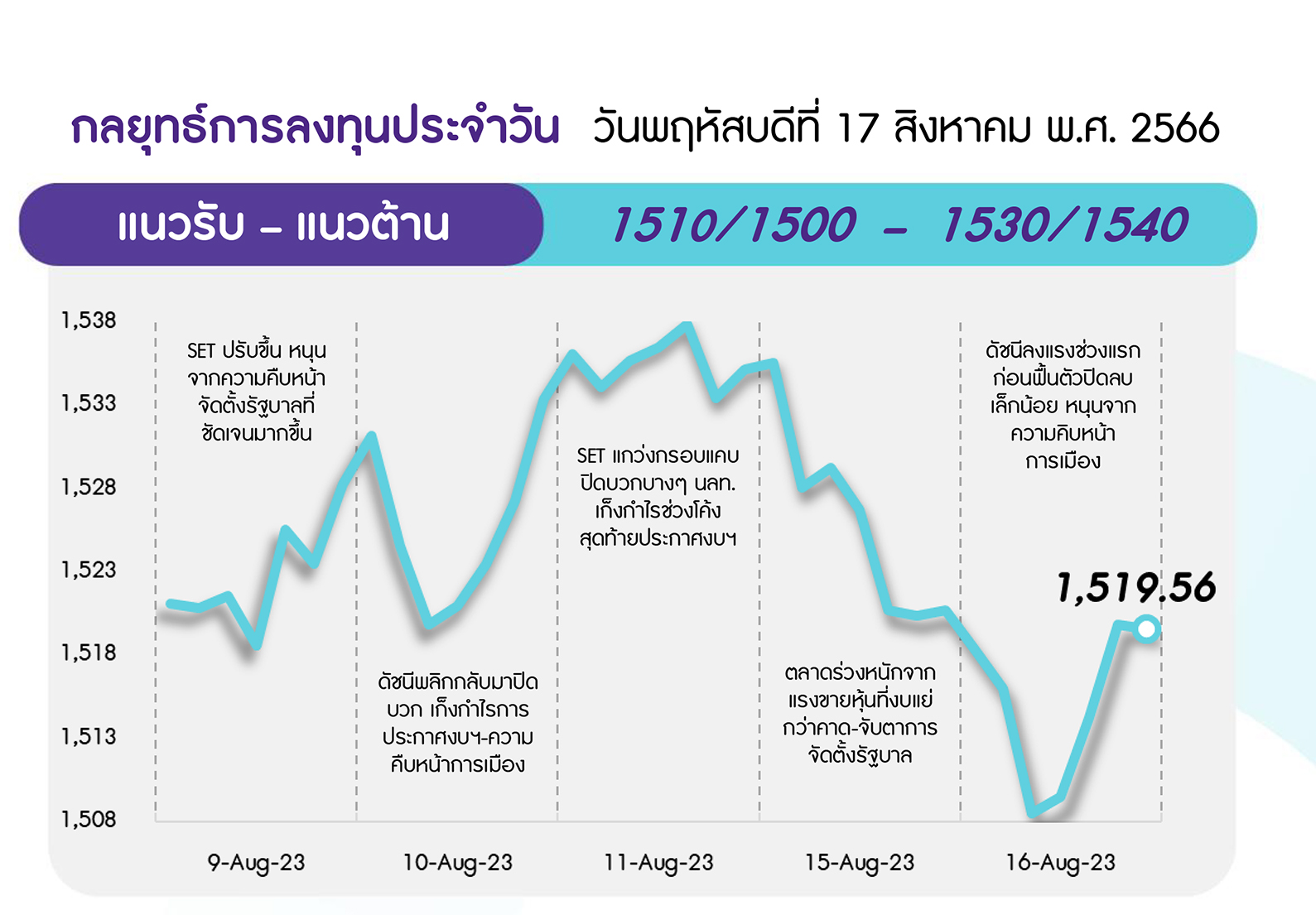

ความกังวลเฟดยังใช้นโยบายการเงินตึงตัวต่อ หนุนดอลลาร์แข็ง บาทอ่อน เป็นลบต่อ fund flow ไหลออก สร้าง downside ต่อดัชนี อย่างไรก็ตาม ให้ติดตามแนวรับบริเวณ 1500 จุด ซึ่งคาดว่ามีโอกาสเกิดจุดกลับตัวได้ ด้านแนวต้านอยู่ที่ 1530 จุด และติดตามกรอบบน 1540 จุด หากขึ้นทะลุผ่านได้ จะเป็นสัญญาณบวก

ประเด็นสำคัญ

• รายงานการประชุม Fed บ่งชี้ คกก. มีความเห็นแตกต่างกันเกี่ยวกับความจำเป็นในการขึ้น ดบ. ส่งผลให้ตลาดกังวลทิศทาง ดบ. Fed

• ตัวเลขการผลิตภาคอุตสาหกรรมรวม ก.ค. ของสหรัฐ +1.0% สูงกว่าคาด และตัวเลขการเริ่มต้นสร้างบ้าน ก.ค. +3.9% สูงกว่าคาด

• EIA รายงานสต็อกน้ำมันดิบสหรัฐลดลง 5.9 ล้านบาร์เรลในสัปดาห์ที่แล้ว มากกว่าคาดว่าลดลงเพียง 2.3 ล้านบาร์เรล

• ทางการจีนออก window guidance เรียกร้องให้กองทุนเลี่ยงการขายหุ้นใน ปท. ในจำนวนที่มากกว่าที่ซื้อในหนึ่งวัน หลังตลาดหุ้นจีนตกต่ำต่อเนื่อง

• Zhongrong International Trust Co. บริษัททรัสต์ชั้นนำของจีนผิดนัดชำระเงินสำหรับผลิตภัณฑ์ทางการเงินหลายสิบรายการ และยังไม่มีแผนชดเชยให้ลูกค้าในทันที

• Tesla Inc. ประกาศลดราคารถยนต์อีกครั้ง รอบนี้เป็นรุ่นโมเดล S และโมเดล X ในจีนมากถึง 6.9%

• ปธ. สภาฯ นัดประชุมรัฐสภาโหวตนายกฯ 22 ส.ค. หลังศาล รธน.มติเอกฉันท์ไม่รับคำร้องผู้ตรวจการฯ กรณีเสนอชื่อโหวตนายกฯ ซ้ำ เนื่องจากไม่ใช่ผู้ถูกละเมิดโดยตรง จึงไม่มีสิทธิยื่นคำร้องเรียน

• ส.อ.ท. รายงานดัชนีความเชื่อมั่นภาคอุตสาหกรรม ก.ค. 66 อยู่ที่ 92.3 ลดลงจาก 94.1 ใน มิ.ย. ต่ำสุดรอบ 10 เดือน จากปัญหาหนี้ครัวเรือนสูง กำลังซื้ออ่อนแอ ดบ. ขาขึ้น การเมืองไม่ชัดเจน

กลยุทธ์การลงทุน

มอง SET แกว่งตัวไซด์เวย์ในกรอบ 1500-1550 โดยแม้จะเห็นสัญญาณ Fund Flow ชะลอแรงขายและเริ่มไหลกลับเข้าสู่ตลาด EM แต่คาดตลาดหุ้นไทยยังมี Upside จำกัด เนื่องจากสถานการณ์ทางการเมืองในประเทศยังไม่มีความชัดเจน และยังติดตามการเข้าสู่ช่วงโค้งสุดท้ายของการประกาศงบ 2Q66 ของ บจ. ไทย ทำให้บรรยากาศลงทุนยังเน้นหุ้นกลุ่ม Earnings Play เป็นหลัก กลยุทธ์ลงทุนจึงแนะนำให้ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : มอง SET มี Upside จำกัด เนื่องจากปัจจัยการเมืองในประเทศไม่มีความชัดเจน และยังติดตามโค้งสุดท้ายของการประกาศงบ 2Q66 ของ บจ. ไทย กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ดังนี้

1) หุ้นที่ผลการดำเนินงาน 2Q66 เติบโตดี YoY และ 3Q66 แนวโน้มกำไรยังเติบโตดี YoY และ QoQ เลือก ADVANC BBL HMPRO III

2) หุ้นที่ประกาศจ่ายเงินปันผลระหว่างกาลจากกำไร 1H66 ซึ่งคิดเป็น Div. Yield ราว 2% เลือก SPALI RJH TU

3) เก็งกำไรหุ้นกลุ่มน้ำมันหลังผลการดำเนินงาน 2Q66 อ่อนแอ แต่จะปรับตัวดีขึ้น QoQ ใน 3Q66 เลือกเชิงพื้นฐาน BCP PTT และเลือกเชิงกลยุทธ์ TOP PTTEP

ขณะที่ช่วงสั้นแนะนำหลีกเลี่ยงการลงทุนสำหรับหุ้นที่คาดได้รับผลกระทบจากปรากฎการณ์เอลนีโญจากกำลังซื้อภาคเกษตรที่ลดลง ได้แก่ กลุ่มพาณิชย์ (GLOBAL) กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG มีต้นทุนน้ำตาลสูง) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT)

Daily focus

MINT 3Q66 คาดกำไรปกติจะดีขึ้น YoY แต่จะลดลง QoQ โดยมีสาเหตุมาจากช่วงโลว์ซีซั่นในยุโรป อย่างไรก็ดี 3Q66 จนถึงปัจจุบัน บริษัทพบว่ายอดจองห้องพักล่วงหน้าที่ NHH อยู่ในระดับที่แข็งแกร่งจากความต้องการเดินทางเพื่อพักผ่อนและเพื่อธุรกิจที่เพิ่มขึ้น

BDMS 2H66 คาดกำไรจะดีขึ้น HoH ตามฤดูกาล และเติบโต YoY แรงหนุนหลักจากแผนเพิ่มสัดส่วนรายได้จากผู้ป่วยต่างชาติของบริษัทกลับคืนสู่ระดับก่อนเกิดโควิด-19 ที่ 30% (จาก 28% ใน 1H66) หนุนให้ปี 66 คาดกำไรปกติจะเติบโต 12%YoY สู่ระดับ 1.4 หมื่นลบ.

ข่าวเด่น