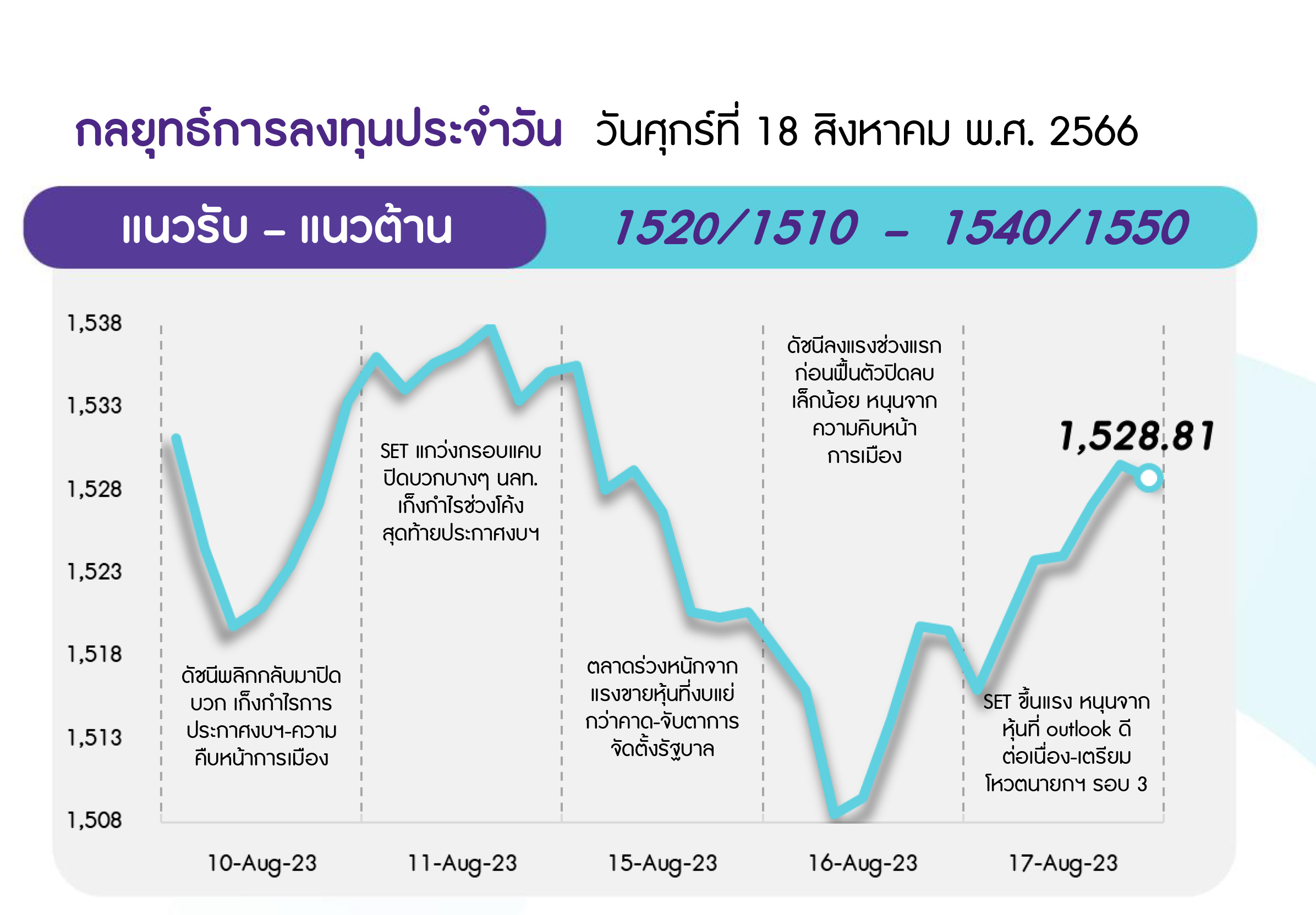

SET ได้รับปัจจัยกดดันภายนอกจากความกังวลเฟดยังใช้นโยบายการเงินตึงตัวต่อ อย่างไรก็ตาม ปัจจัยภายใน มีแรงหนุนความคืบหน้าในการจัดตั้งรัฐบาล ทำให้แนวโน้มราคา มีจุดติดตามบริเวณแนวรับ 1520 และ 1510 จุด ตามลำดับ หากไม่ต่ำกว่า คาดว่าปรับตัวขึ้นได้ต่อ โดยมีแนวต้านถัดไปที่ 1540 และ 1550 จุด ตามลำดับ

ประเด็นสำคัญ

• สหรัฐรายงานจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกสัปดาห์ที่แล้วลดลงต่ำกว่าที่คาด ส่วนดัชนีภาคการผลิตฯ ส.ค. เพิ่มขึ้นสูงกว่าคาด ส่วน 10y Govt. Bond Yield สูงสุดรอบ 15 ปีที่ 4.31%

• Fitch Ratings จะทบทวนอันดับความน่าเชื่อถือของจีนจากปัจจุบันที่ A+ หลังหนี้สินต่อ GDP สูงขึ้น ทั้งยังทบทวน GDP ระยะกลาง 10 ปท. ในกลุ่มพัฒนาแล้ว รวมถึงสหรัฐ อังกฤษ เยอรมนี และญี่ปุ่น

• Walmart ประกาศรายได้และกำไร 2Q66 สูงกว่าตลาดคาด แต่กังวลกำลังซื้อของครัวเรือนสหรัฐใน 2H66 ลดลง

• PBOC ระบุจะรักษาสภาพคล่องในระบบให้เพียงพอ และจะเดินหน้าใช้นโยบายที่มีประสิทธิภาพในการสนับสนุนการฟื้นตัวของ ศก.

• ปริมาณน้ำมันดิบในคลังสำรองของจีนลดลงเป็นครั้งแรกในรอบ 33 เดือน หลังรัฐบาลนำน้ำมันออกมาใช้รองรับอุปสงค์ที่เพิ่มขึ้น

• China Evergrande ยื่นคำร้องขอความคุ้มครองจากเจ้าหนี้ในศาลล้มละลายของสหรัฐ

• พาณิชย์ระบุเอลนีโญทำคลองปานามาแห้ง ส่งผลให้บริษัทเรือทยอยขึ้นค่าธรรมเนียมขนส่งสินค้าระหว่างประเทศ หลังจากต้องลดความจุต่อเที่ยวลง คาดส่งผลกระทบต่อต้นทุนการส่งออกไทย

• กรมพัฒนาธุรกิจการค้าระบุ 7M66 มี FDI ราว 5.9 หมื่นลบ. 5 ลำดับแรกที่ลงทุนสูงสุด คือ ญี่ปุ่น สหรัฐ สิงคโปร์ จีน เยอรมนี

• ศาล ปค. สูงสุดพิจารณาคดีหนี้ติดตั้งและเดินรถไฟฟ้าสายสีเขียว ยืนตามคำพิพากษา ศาล ปค. กลางให้ กทม. และกรุงเทพธนาคม จ่ายค่าจ้างเดินรถและซ่อมบำรุงตามสัญญา 1.1 หมื่นลบ.

กลยุทธ์การลงทุน

มอง SET แกว่งตัวไซด์เวย์ในกรอบ 1500-1550 โดยแม้จะเห็นสัญญาณ Fund Flow ชะลอแรงขายและเริ่มไหลกลับเข้าสู่ตลาด EM แต่คาดตลาดหุ้นไทยยังมี Upside จำกัด เนื่องจากสถานการณ์ทางการเมืองในประเทศยังไม่มีความชัดเจน และยังติดตามการเข้าสู่ช่วงโค้งสุดท้ายของการประกาศงบ 2Q66 ของ บจ. ไทย ทำให้บรรยากาศลงทุนยังเน้นหุ้นกลุ่ม Earnings Play เป็นหลัก กลยุทธ์ลงทุนจึงแนะนำให้ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : มอง SET มี Upside จำกัด เนื่องจากปัจจัยการเมืองในประเทศไม่มีความชัดเจน และยังติดตามโค้งสุดท้ายของการประกาศงบ 2Q66 ของ บจ. ไทย กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ดังนี้

1) หุ้นที่ผลการดำเนินงาน 2Q66 เติบโตดี YoY และ 3Q66 แนวโน้มกำไรยังเติบโตดี YoY และ QoQ เลือก ADVANC BBL HMPRO III

2) หุ้นที่ประกาศจ่ายเงินปันผลระหว่างกาลจากกำไร 1H66 ซึ่งคิดเป็น Div. Yield ราว 2% เลือก SPALI RJH TU

3) เก็งกำไรหุ้นกลุ่มน้ำมันหลังผลการดำเนินงาน 2Q66 อ่อนแอ แต่จะปรับตัวดีขึ้น QoQ ใน 3Q66 เลือกเชิงพื้นฐาน BCP PTT และเลือกเชิงกลยุทธ์ TOP PTTEP

ขณะที่ช่วงสั้นแนะนำหลีกเลี่ยงการลงทุนสำหรับหุ้นที่คาดได้รับผลกระทบจากปรากฎการณ์เอลนีโญจากกำลังซื้อภาคเกษตรที่ลดลง ได้แก่ กลุ่มพาณิชย์ (GLOBAL) กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG มีต้นทุนน้ำตาลสูง) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT)

Daily focus

CRC แม้ 3Q66 คาดกำไรทรงตัว/ลดลง YoY เพราะยอดขายธุรกิจค้าปลีกจะเติบโตในอัตราชะลอตัวท่ามกลางมีค่าใช้จ่าย SG&A/ยอดขายในระดับสูง แต่มองราคาหุ้นปรับลงสะท้อนปัจจัยลบนี้ไปพอสมควรแล้ว ขณะที่ 4Q66 คาดกำไรจะฟื้นตัวสู่ระดับที่ดีที่สุดของปีนี้

ADVANC 3Q66 คาดกำไรจะเพิ่มขึ้น QoQ และ YoY จากการแข่งขันในธุรกิจโทรศัพท์เคลื่อนที่และธุรกิจ FBB ที่ลดลงต่อเนื่องและฐานผู้ใช้บริการที่เพิ่มขึ้น โดยการย่อตัวของราคาหุ้นวันนี้ เนื่องจากมีการขึ้น XD จ่ายปันผลระหว่างกาล 4 บาท มองเป็นโอกาสซื้อ

ข่าวเด่น