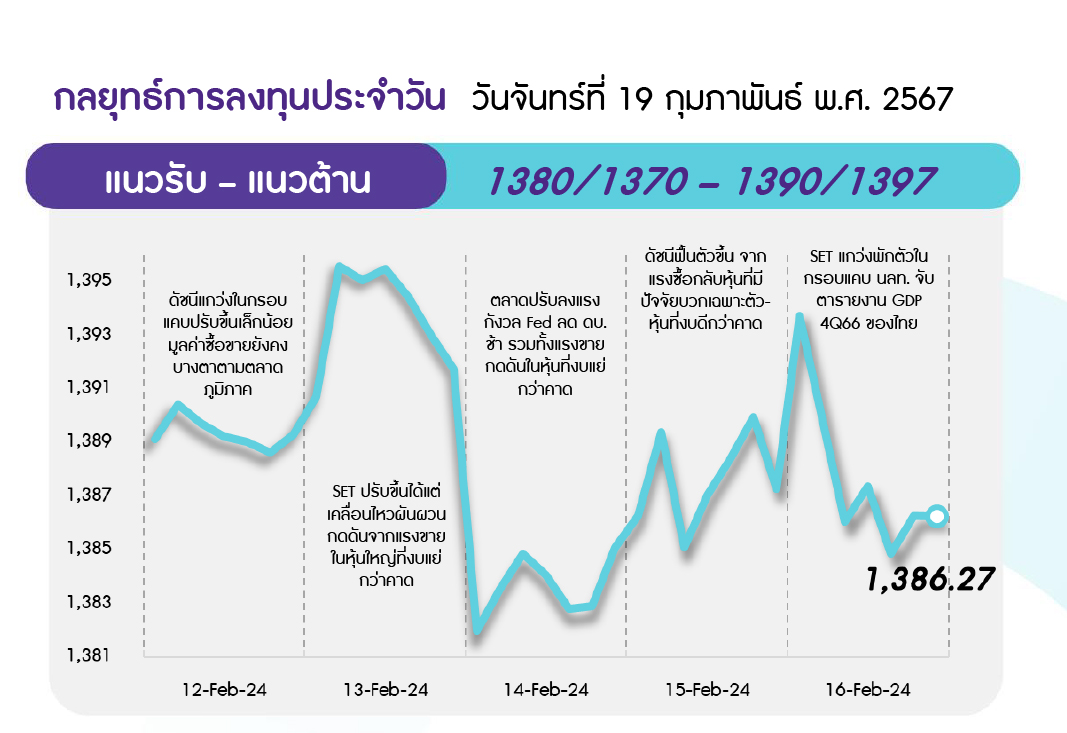

SET ในภาพรวมสัญญาณยังดูอ่อนแรง ทำให้การฟื้นตัวยังถูกจำกัด โดยมีกรอบบนที่แนวต้านบริเวณ 1390 และ 1397 จุด ตามลำดับ ขณะที่มีแนวโน้มอ่อนตัวลงได้อยู่ โดยมีแนวรับที่ 1380 จุด หากต่ำกว่า เป็นสัญญาณลบต่อ และมีแนวรับถัดไปที่ 1370 จุด ประเด็นสำคัญ ติดตามตัวเลข GDP ไทย ใน Q4/66 เช้านี้

ประเด็นสำคัญ

• สหรัฐรายงานดัชนี Headline PPI ปรับขึ้น 0.9%YoY และ 0.3%MoM และ Core PPI ม.ค. ปรับขึ้น 2.0%YoY และ 0.5%MoM สูงกว่าตลาดคาด ทำให้ตลาดกังวล Fed อาจชะลอการตัดสินใจปรับลด ดบ.

• USDA ระบุราคาถั่วเหลืองมีแนวโน้มชะลอตัวลงในสัปดาห์นี้ เนื่องจากอุปสงค์จากจีนอ่อนแรงลง รวมทั้งความเป็นไปได้ที่จะมีฝนตกลงมาในพื้นที่เพาะปลูกของอาร์เจนตินาและบราซิล ซึ่งอาจจะทำให้ผลผลิตในพื้นที่ดังกล่าวปรับตัวสูงขึ้น

• PBOC อัดฉีดเงิน 5 แสนล้านหยวนเข้าสู่ระบบ ธ.พ. เพื่อเพิ่มสภาพคล่องผ่านโครงการเงินกู้ระยะกลางที่ ดบ. 2.5% และยังอัดฉีดเงิน 1.05 แสนล้านหยวนผ่าน reverse repo อายุ 7 วัน ดบ. 1.8%

• จีนเรียกร้องให้สหรัฐยกเลิกการคว่ำบาตรและยุติการคุกคามชาวจีนที่เดินทางไปสหรัฐ บ่งชี้ถึงปัญหาด้านการทูตที่ยังคงมีอยู่ระหว่างทั้งสองประเทศ แม้ว่าความสัมพันธ์เริ่มกระเตื้องขึ้นก็ตาม

• ส.อ.ท.คาดการณ์ปี 2567 อัตราการปฏิเสธสินเชื่อรถยนต์จะใกล้เคียงกับปีก่อนที่ 30-50% เหตุมีรถยนต์ถูกยึดมากขึ้น เพราะผู้ซื้อผ่อนต่อไม่ไหว ทำให้เป็นหนี้เสียในระบบโดยเฉพาะกลุ่มรถกระบะ

• ก. ท่องเที่ยวฯ เตรียมหารือ ททท. 19 ก.พ. ทำแผนดึงชาร์เตอร์ไฟลต์ 6 ตลาดหลักเข้าไทยเพิ่ม หวังกระตุ้นยอด นทท. ต่างชาติ คาดที่ 40 ล้านคน สร้างรายได้ 3.5 ล้านลบ.

• สธ. ระบุพบโควิด-19 สายพันธุ์ JN.1 เพิ่มต่อเนื่อง โดยยังไม่พบว่ามีระดับความรุนแรงของโรคเพิ่มขึ้นจากสายพันธุ์เดิม และคาดว่าจะกลายเป็นสายพันธุ์หลักที่ระบาดในปัจจุบัน

กลยุทธ์การลงทุน

ช่วงสั้นตลาดหุ้นไทยยังแกว่งตัวอยู่ในกรอบแคบ เนื่องจากไร้ปัจจัยหนุนใหม่ทั้งในและต่างประเทศ อีกทั้งยังอยู่ระหว่างรอดูผลประกอบการ 4Q66 ของ บจ. ไทยที่จะทยอยออกมาซึ่งคาดยังมีแนวโน้มอ่อนแอ นอกจากนั้นตัวเลขเศรษฐกิจของสหรัฐที่กำลังจะทยอยออกมามองตลาดรับรู้ไปแล้วในระดับหนึ่ง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้น SET แกว่งตัวในกรอบแคบ หลังไร้ปัจจัยหนุนใหม่และอยู่ระหว่างรอดูผลประกอบการ 4Q66 ของ บจ.ไทย กลยุทธ์ลงทุนจึงคงเน้น “Selective Buy” ใน 3 ธีมหลัก ดังนี้

1) หุ้นที่คาดได้อานิสงส์บวกจากตลาดนักท่องเที่ยวต่างชาติมาในไทยฟื้นตัวได้ดีต่อเนื่อง ขณะที่ราคาหุ้นยังไม่ตอบสนองมากนัก เลือก AOT MINT

2) หุ้นปันผลคุณภาพดีที่คาดประกาศจ่ายเงินปันผลในสัปดาห์นี้ (XD ในช่วง มี.ค.–พ.ค. นี้) โดยคาดให้ Div. Yield ปี 66 (หลังหักจ่ายระหว่างกาลแล้ว) เกิน 5% เลือก AP BCP KTB

3) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมาก และราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Ratings ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

ระยะสั้นแนะนำระมัดระวังหุ้นที่คาดผลประกอบการ 4Q66 อาจอ่อนแอกว่าตลาดคาด ได้แก่ BJC HMPRO ZEN CPF BTG AU AWC SIRI

DAILY TOP PICKS

KTB คาดกำไรปี 2567 โต 12%YoY หนุนจาก Credit cost ลดลงจากการตั้งสำรอง management overlay น้อยลง และการเติบโตสินเชื่อฟื้นตัว อีกทั้ง NIM เพิ่มขึ้นเล็กน้อย ขณะที่ Valuation ยังถูก และมี Div. Yield ที่ดี คาดมีเงินปันผลจ่ายจากกำไรปี 66 ที่ 0.92 บ./หุ้น คิดเป็น Div. Yield 5.9%

CPALL 4Q66 คาดกำไรสุทธิเพิ่มขึ้น 54%YoY และ 9%QoQ เติบโตดีที่สุดในกลุ่มพาณิชย์ จากยอดขายที่ดีขึ้นและ ดบ. จ่ายที่ลดลงจากการรีไฟแนนซ์หนี้ของ CPAXT เสร็จสิ้น คาดกำไรปี 2566 เติบโต 36%YoY และโตอีก 17%YoY ในปี 2567 มองราคาหุ้นยังไม่สะท้อนแนวโน้มกำไรที่แข็งแกร่ง

ข่าวเด่น