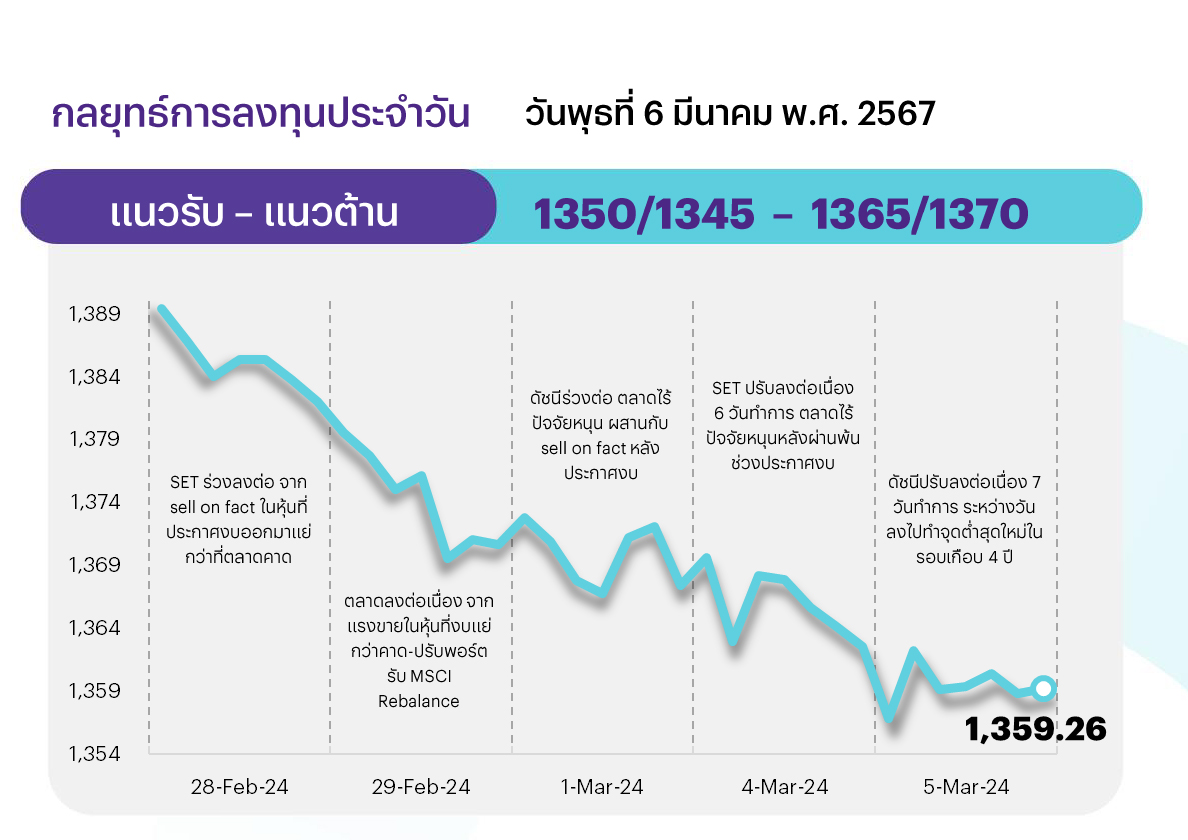

คาด SET เคลื่อนไหวผันผวน โดยสัญญาณเทคนิคที่เข้าสู่ภาวะ oversold ทำให้แนวรับบริเวณ 1350 จุด คาดยังเป็นจุดรองรับได้ อย่างไรก็ตาม สัญญาณในภาพรวมที่ยังอ่อนแรง และตลาดที่ขาดปัจจัยหนุน ทำให้การฟื้นตัวมีกรอบบนที่จำกัดบริเวณแนวต้าน 1365 จุด ซึ่งใช้เป็นจุดติดตาม หากขึ้นทะลุผ่านได้ จะเห็นภาพการฟื้นตัวชัดขึ้น

ประเด็นสำคัญ

• ISM รายงานดัชนี PMI ภาคบริการของสหรัฐ ก.พ. ปรับลดลงต่ำกว่าคาด ขณะที่ S&P รายงานดัชนี PMI ภาคบริการขั้นสุดท้าย ก.พ. ปรับลดลงแต่สูงกว่าคาด ด้านคำสั่งซื้อภาคโรงงาน ม.ค. ลดลงต่ำกว่าคาด

• ทางการจีนประกาศเป้าหมายการเติบโต ศก. ปีนี้ที่ 5%YoY พร้อมให้สัญญาเดินหน้าปฏิรูปโครงสร้างการเติบโต ลดความเสี่ยงจากการล้มละลายของบริษัทอสังหาฯ และรัฐบาลท้องถิ่นที่มีหนี้สินเรื้อรัง

• หุ้นแอปเปิ้ลปรับลดลง 2.8%DoD หลังมีรายงานบ่งชี้ว่ายอดขายไอโฟนในจีนร่วงลง 24%YoY ในรอบ 6 สัปดาห์แรกของปีนี้ ขณะที่แอปเปิ้ลเผชิญกับการแข่งขันมากขึ้นจากคู่แข่งในจีน เช่น หัวเว่ย

• พาณิชย์ รายงานตัวเลขเงินเฟ้อทั่วไป ก.พ.67 ลดลง 0.77%YoY ลดลงต่อเนื่องเป็นเดือนที่ 5 จากราคาอาหารสด ปรับลดลง รวมทั้งมาตรการลดค่าครองชีพของรัฐ และฐานปีก่อนสูง ส่วนยอดรวม 2 เดือนปีนี้ ลดลง 0.94% คงเป้าทั้งปีติดลบ 0.3% ถึง 1.7%

• ก. คลัง-ธปท. เปิดเผยเกณฑ์การจัดตั้งธนาคารไร้สาขา (Virtual Bank) มุ่งสู่การเงินยุคดิจิทัลและศูนย์กลางการเงินอาเซียน ทุนจดทะเบียนเริ่มต้น 5 พันลบ. ยื่นคำขออนุญาตได้ภายใน 6 เดือนและคาดรู้ผลจัดตั้งได้ใน 1H68 หวังกระตุ้นการแข่งขันเพื่อให้เกิดประโยชน์ต่อผู้ฝากเงิน

• นายกฯ ไทยเตรียมหารือนายกฯ ออสเตรเลีย เดินหน้า FTA 2 ปท. หลังมูลค่าการค้าโต 186% เน้นความร่วมมือ 3 ด้านหลักยกระดับ ศก. – ท่องเที่ยว อาทิ มาตรการฟรีวีซ่า ลงทุนแบตเตอรี่ EV ขนส่ง ขยาย data center หนุนกองทุนสุขภาพ เพิ่มเม็ดเงินลงทุนไทย

กลยุทธ์การลงทุน

ช่วงสั้นมองตลาดหุ้นไทยยังได้รับแรงกดดันจากตัวเลขเศรษฐกิจของจีนที่มีความเสี่ยงเข้าสู่ภาวะเงินฝืดและการผลิตที่หดตัวต่อเนื่อง ขณะที่ตลาดคาดตัวเลขเงินเฟ้อ ก.พ. ของไทยจะมีแนวโน้มติดลบเป็นเดือนที่ 5 ติดต่อกัน ซึ่งอาจจะส่งผลให้มีแรงหนุนจากความคาดหวังต่อการปรับลดดอกเบี้ยนโยบายในระยะถัดไป ส่วนการประชุมนโยบายการเงินของ ECB ตลาดคาดจะยังคงที่ระดับ 4.0% ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้น SET ยังรอปัจจัยหนุนใหม่เข้ามากระตุ้นบรรยากาศลงทุน และจับตาแรงกดดันจากความเสี่ยงโลก โดยเฉพาะจีน กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีมหลัก ดังนี้

1) หุ้นเก็งกำไรจากแรงซื้อกลับจากทำ Cover Short และ Fund Flow ไหลกลับ อีกทั้ง ตลท. มีแผนออกมาตรการคุม Short Sales มากขึ้น ขณะที่พื้นฐานยังแข็งแกร่ง เลือก AOT KBANK BBL PTT

2) หุ้นขนาดเล็กที่ปัจจัยพื้นฐานแข็งแกร่ง โดยกำไรปี 2567 ยังเติบโตดี YoY และมองราคาหุ้นผ่านจุดต่ำสุดแล้ว เลือก AU ONEE SECURE KLINIQ HTC

3) หุ้นปันผลที่คาดให้ Div. Yield สูงกว่า 4% อีกทั้ง DPS และ Div. payout ratio มีแนวโน้มเพิ่มขึ้น ซึ่งมองหนึ่งในทางเลือกลงทุนเพื่อสร้างกระแสเงินสดที่ดีให้แก่พอร์ตลงทุน แนะนำ BBL KTB AP ADVANC RJH DRT

4) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมาก และราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Ratings ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

DAILY TOP PICKS

BDMS 1Q67 มองกำไรยังเติบโตแข็งแกร่งทั้ง YoY และ QoQ ขณะที่ปี 2567 คาดกำไรปกติจะเติบโต 8% สู่ 1.5 หมื่นลบ. แรงหนุนจากรายได้ที่เติบโต 6% และ EBITDA margin ที่กว้างขึ้น อีกทั้ง Valuation ไม่แพง โดยเทรดที่ PER 67F ระดับ 29 เท่า ต่ำกว่าระดับ -2SD ของ PER เฉลี่ยในอดีต

HTC 1Q67 คาดกำไรปกติจะเติบโต QoQ และอ่อนตัวลงเล็กน้อย YoY โดยแม้ยอดขาย 2M67 คาดจะเติบโตได้ 2 หลัก แต่ฐาน มี.ค. 66 เป็นช่วงที่ยอดขายสูงก่อนปรับราคาขาย คาดปี 2567 มีกำไรสุทธิ 686 ลบ. เติบโต 11%YoY ทำฐานสูงใหม่ หนุนจาก นทท. ในภาคใต้ที่เพิ่มขึ้น และยังครองส่วนแบ่งตลาดอันดับ 1

ข่าวเด่น