อินโดนีเซีย-สหรัฐฯ เปิดเผยความตกลงการค้าต่างตอบแทน (Reciprocal Trade Agreement) (22 ก.ค.) ใจความสำคัญหลักอยู่ที่สหรัฐฯ ลดอัตราภาษี (Reciprocal Tariffs) ให้อินโดนีเซีย เหลือ 19% (จากเดิม 32%) ขณะที่ฝั่งอินโดนีเซียต้องเปิดตลาดและยอมรับเงื่อนไขต่างๆ ที่สหรัฐฯ เสนอ ซึ่งทรัมป์ระบุว่าข้อตกลงนี้เป็น “ดีลที่ยอดเยี่ยม” ที่จะเปิด "สิทธิ์การเข้าถึงตลาดอินโดนีเซียเต็มรูปแบบ (Full access)" ให้กับสหรัฐฯ (ตารางที่ 1)

• เงื่อนไขที่อินโดนีเซียตกลงกับสหรัฐฯ ส่วนใหญ่เป็นการลดอุปสรรคทางการค้าและการลงทุน เพื่ออำนวยความสะดวกให้กับภาคธุรกิจสหรัฐฯ ซึ่งอาจเพิ่มแรงกดดันด้านการแข่งขันให้กับผู้ประกอบการในประเทศ ขณะเดียวกัน ข้อตกลงดังกล่าวยังเป็นแรงผลักดันให้อินโดนีเซียต้องยกระดับมาตรฐานด้านการผลิต แรงงาน และกฎระเบียบต่าง ๆ ให้สอดคล้องกับมาตรฐานสากลมากขึ้น

• ข้อตกลงซื้อสินค้าสหรัฐฯ และการเปิดตลาดให้สหรัฐฯ โดยไม่เสียภาษีอาจลดการเกินดุลการค้ากดดันต่อค่าเงินรูเปียห์อ่อนค่าในระยะข้างหน้า จากการที่อินโดนีเซียเปิดตลาดให้นำเข้าสินค้าสหรัฐฯ โดยไม่เสียภาษียิ่งทำให้สินค้าสหรัฐฯ เข้ามาทำตลาดได้มากขึ้น บวกกับข้อตกลงเพิ่มการนำเข้าในหมวดพลังงานและเกษตรกรรมล้วนส่งผลให้การเกินดุลการค้าของประเทศลดลง เพิ่มความเสี่ยงให้ดุลบัญชีเดินสะพัดขาดดุลสูงขึ้นจากปัจจุบันที่ขาดดุลติดต่อกัน 2 ปี ซึ่งอาจกดดันต่อเสถียรภาพภายนอกและเพิ่มแรงกดดันต่อเงินรูเปียห์ให้อ่อนค่าต่อเนื่อง

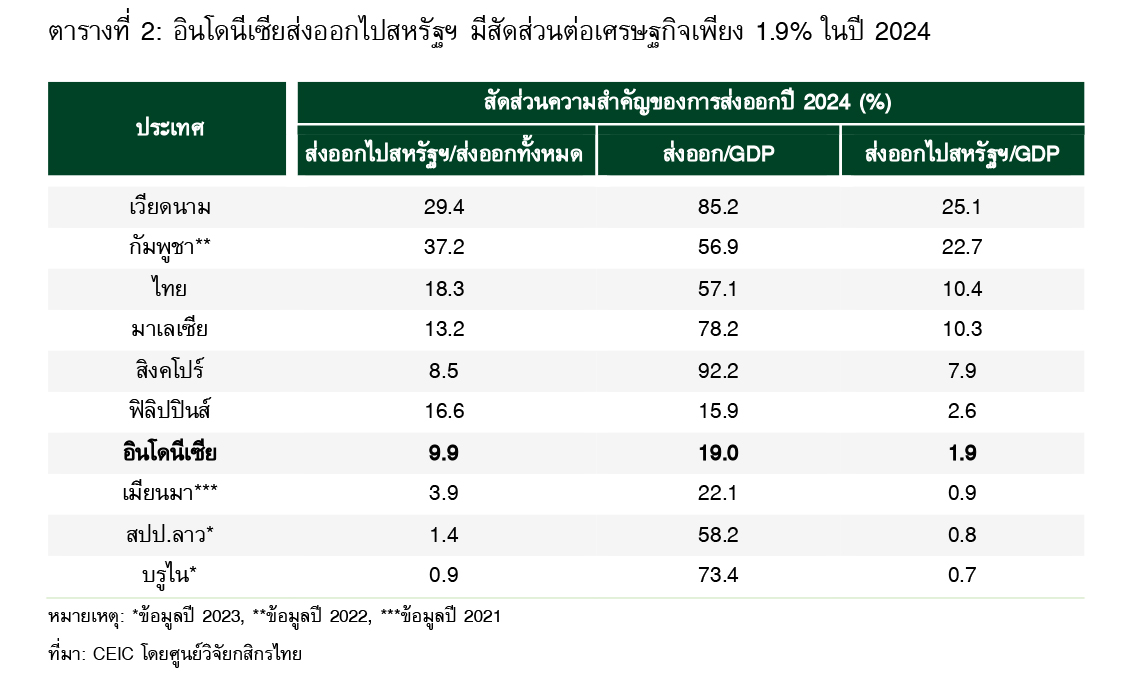

• การลดภาษีเหลือ 19% จากเดิม 32% จะช่วยบรรเทาผลกระทบต่อภาคการส่งออกของอินโดนีเซียไปยังสหรัฐฯ ได้บางส่วน แต่ผลเชิงบวกต่อ GDP ยังมีจำกัด โดยศูนย์วิจัยกสิกรไทย ปรับเพิ่มคาดการณ์ GDP อินโดนีเซียในปี 2025 ขึ้นเป็น 4.8% (จากเดิมที่ประเมินไว้ที่ 4.5% ภายใต้สมมติฐานที่ต้องเผชิญภาษีตอบโต้ในอัตรา 32%) เนื่องจากสัดส่วนการส่งออกไปสหรัฐฯ คิดเป็นเพียง 1.9% ของ GDP อินโดนีเซียในปี 2024 (ตารางที่ 2) อีกทั้ง เศรษฐกิจโลกที่ยังมีความไม่แน่นอนและกำลังซื้อในประเทศที่ยังอ่อนแอยังคงเป็นปัจจัยสำคัญกดดันเศรษฐกิจในช่วงที่เหลือของปี อย่างไรก็ดี ภาษีที่ลดลงช่วยให้การส่งออกหลังวันที่ 1 ส.ค. ยังประคองตัวต่อได้ พร้อมทั้งส่งสัญญาณเชิงบวกต่อความเชื่อมั่นของนักลงทุน โดยเฉพาะในอุตสาหกรรมที่พึ่งพาทรัพยากรแร่ธาตุของอินโดนีเซีย ซึ่งมีบทบาทสำคัญในการดึงดูดเงินลงทุนใหม่

• การเปิดตลาดอินโดนีเซียให้สินค้าสหรัฐฯ โดยยกเว้นภาษีนำเข้าเกือบทุกรายการถือเป็นข้อได้เปรียบเชิงราคาอย่างมีนัยสำคัญ ทำให้สหรัฐฯ มีโอกาสขยายส่วนแบ่งการตลาดเพิ่มขึ้นอย่างชัดเจน จากเดิมสินค้าสหรัฐฯ ต้องเสียภาษีนำเข้าเฉลี่ยที่ 7.95% (MFN เฉลี่ย) แต่หลังจาก 1 ส.ค. ภาษีดังกล่าวจะลดลงส่งผลให้สินค้าสหรัฐฯ โดยเฉพาะกลุ่มพลังงาน เกษตรและเครื่องจักร สามารถแข่งขันในตลาดอินโดนีเซียได้ดีขึ้นทันที ทั้งนี้ สหรัฐฯ เป็นแหล่งนำเข้าอันดับ 4 ของอินโดนีเซีย (รองจากจีน สิงคโปร์ และญี่ปุ่น) มีมูลค่านำเข้า 11.9 พันล้านดอลลาร์ ฯ ในปี 2024

• ข้อตกลงนี้อาจเป็นจุดเปลี่ยนสำคัญที่ทำให้โครงสร้างการค้าของอินโดนีเซียเปลี่ยนแปลงไปจากการเปิดช่องให้สหรัฐฯ เข้ามาแข่งขันได้เต็มรูปแบบ จึงอาจพลิกสมดุลการค้าในภูมิภาคได้ในอนาคต โดยเปิดโอกาสให้สหรัฐฯ มีบทบาทมากขึ้นในฐานะคู่ค้า จากปัจจุบันที่สหรัฐฯ มีสัดส่วนการนำเข้าเพียง 5.1% ของการนำเข้าอินโดนีเซีย เทียบกับจีนที่ครองส่วนแบ่งสูงถึง 31% และกลุ่มประเทศในเอเชียที่มี FTA กับอินโดนีเซียซึ่งครองตลาดใน 10 อันดับแรก

• สำหรับไทยยังมีแต้มต่อที่ได้รับสิทธิประโยชน์ภายใต้ความตกลงการค้าเสรีอาเซียน (ASEAN FTA) กับอินโดนีเซีย และโครงสร้างสินค้าส่วนใหญ่ไม่ได้ทับซ้อนกับสินค้าสหรัฐฯ (ตารางที่ 3) แต่ในบางหมวดสินค้าอุตสาหกรรมคงต้องเตรียมรับการแข่งขันที่สูงขึ้น เช่น ชิ้นส่วนรถยนต์ เครื่องยนต์ดีเซล และเคมีภัณฑ์ โดยเฉพาะหากสินค้าสหรัฐฯ สามารถเร่งเจาะตลาดอินโดนีเซียได้เร็วและมีต้นทุนที่ได้เปรียบกว่าในระยะถัดไป

ดีลนี้หนุนสินค้าอินโดนีเซียได้เปรียบในการทำตลาดสหรัฐฯ

• ปฏิเสธไม่ได้ว่าข้อตกลงระหว่างอินโดนีเซียกับสหรัฐฯ ทำให้สินค้าอินโดนีเซียได้เปรียบเหนือสินค้าอาเซียนในการเจาะตลาดสหรัฐฯ โดยอินโดนีเซียจะถูกเก็บภาษีในอัตรา 19% ซึ่งต่ำเป็นอันดับ 2 รองจากสิงคโปร์ (10%) และเท่ากับฟิลิปปินส์ (19%) ทำให้มีข้อได้เปรียบด้านราคาเมื่อเทียบกับไทยที่ยังมีอัตราภาษี 36% (ตารางที่ 4)

ตารางที่ 4: เปรียบเทียบความตกลงประเทศที่ได้ดีลการค้ากับสหรัฐฯ

• กลุ่มสินค้าหลักที่อินโดนีเซียส่งออกไปสหรัฐฯ จะได้รับอานิสงส์โดยตรงจากการลดภาษี ส่งผลให้มีโอกาสขยายตลาดในสหรัฐฯ ได้มากขึ้น โดยเฉพาะสินค้าที่อินโดนีเซียมีศักยภาพและมีฐานลูกค้าที่แข็งแกร่งอยู่แล้ว เช่น น้ำมันปาล์ม ยางธรรมชาติ และกุ้งแปรรูป ขณะที่บรรดาสินค้าอาเซียนที่ส่งออกไปสหรัฐฯ จะเผชิญการแข่งขันสูงขึ้นจากแรงกดดันด้านราคา (ตารางที่ 5)

• สินค้าไทยเผชิญการแข่งขันสูงขึ้นในกลุ่มสินค้าที่ทับซ้อนกับประเทศอาเซียนที่มีอัตรา Reciprocal Tariffs ต่ำกว่าไทย โดยตัวอย่างสินค้าไทยที่ส่งออกไปสหรัฐฯ ต้องแข่งกับอาเซียนแต่ละประเทศ (ตารางที่ 5 และ 6) อาทิ ยางธรรมชาติ ถุงมือยาง กุ้งแปรรูป ปลาแปรรูป อาหารสัตว์เลี้ยง เครื่องจักรไฟฟ้าและเครื่องใช้ไฟฟ้า เป็นต้น

• อย่างไรก็ดี ท่ามกลางความไม่แน่นอนของนโยบายการค้าโลก ศูนย์วิจัยกสิกรไทย มองว่า ผลกระทบเชิงนโยบายยังต้องติดตามอย่างใกล้ชิด เนื่องจากภาษีของสหรัฐฯ ยังมีแนวโน้มปรับเปลี่ยนได้อีก โดยเฉพาะหลังวันที่ 1 ส.ค. เป็นต้นไป ซึ่งอัตราภาษีใหม่จะถูกนำมาใช้กับหลายประเทศในอัตราสูง

ข่าวเด่น